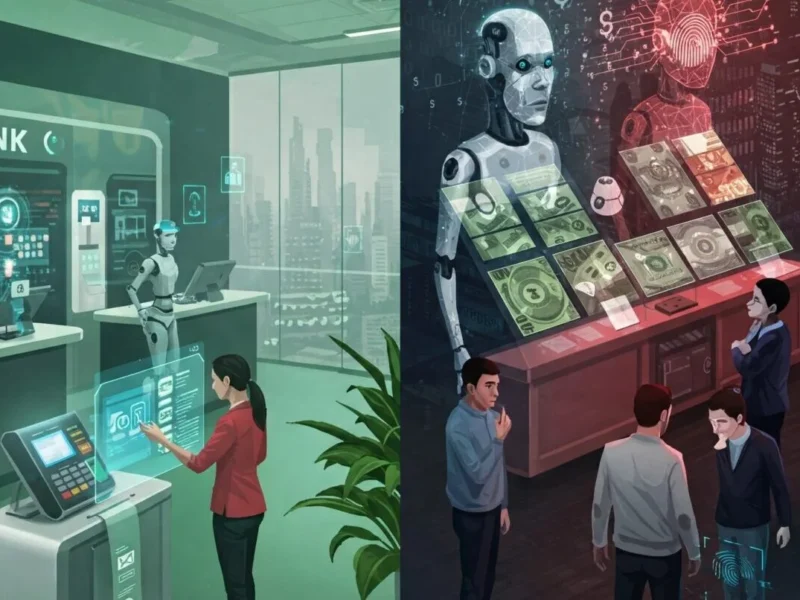

La rivoluzione silenziosa dietro il bancomat: come l’intelligenza artificiale sta trasformando il volto delle banche, tra promesse di efficienza e rischi di discriminazione

Immagina di entrare in banca e di essere accolto da un consulente che ti conosce meglio dei tuoi familiari: sa esattamente quando ricevi lo stipendio, prevede le tue spese future e ti suggerisce investimenti personalizzati prima ancora che tu li chieda. Questo consulente non si stanca mai, non va in pausa pranzo e non ha mai una giornata storta. Si chiama intelligenza artificiale, e sta già cambiando il modo in cui le banche operano.

L’IA bancaria non è fantascienza: banche come JPMorgan Chase e Bank of America hanno sviluppato assistenti virtuali avanzati, come Erica, un chatbot che fornisce suggerimenti finanziari personalizzati. Ma dietro queste innovazioni si nascondono domande profonde: cosa succede quando gli algoritmi decidono chi merita un prestito? E se l’intelligenza artificiale ereditasse i nostri pregiudizi più profondi?

Cos’è l’IA bancaria e perché sta cambiando tutto

L’intelligenza artificiale nel settore bancario è un insieme di tecnologie che consente ai computer di eseguire una varietà di funzioni avanzate, tra cui la capacità di analizzare i dati, formulare raccomandazioni e prendere decisioni che influenzano direttamente la vita finanziaria di milioni di persone.

Secondo una rilevazione dell’ABI Lab, il 51% delle banche italiane utilizza l’Intelligenza Artificiale, con applicazioni che spaziano dalla gestione della sicurezza (48%) all’assistenza clienti tramite chatbot (43%), fino all’ottimizzazione delle operazioni interne (29%). Non si tratta più di un esperimento, ma di una realtà consolidata che sta ridefinendo l’intero settore.

L’IA bancaria si manifesta in tre aree principali:

Automazione intelligente: Le tecnologie RPA (Robotic Process Automation) permettono di automatizzare operazioni amministrative come l’elaborazione di documenti e la gestione delle richieste dei clienti, riducendo i tempi di attesa e migliorando la produttività.

Analisi predittiva: Gli algoritmi possono prevedere comportamenti futuri analizzando enormi quantità di dati storici, dalle abitudini di spesa al rischio di insolvenza.

Interfaccia intelligente: Chatbot e assistenti virtuali che offrono supporto 24/7, come Erica di Bank of America, un assistente virtuale che oltre a rispondere alle domande dei clienti, è anche in grado di imparare dalle interazioni ottenute grazie al deep learning e invia notifiche ai clienti, suggerendo loro quali sono le aree dove possono risparmiare soldi.

I vantaggi che stanno rivoluzionando il banking

Sicurezza potenziata contro le frodi

Utilizzando algoritmi di machine learning, le banche sono in grado di analizzare in tempo reale milioni di transazioni e identificare attività sospette. Un esempio concreto? Il sistema di intelligenza artificiale “Black Forest” di Deutsche Bank analizza le transazioni e registra i casi sospetti. Per ogni movimento di capitali vengono presi in esame diversi criteri: importo, valuta, paese verso cui è diretto e tipo di transazione.

I risultati sono tangibili: grazie a questa applicazione AI, sono stati già scoperti diversi casi di frode e di evasione fiscale, tra cui uno relativo alla criminalità organizzata e al riciclaggio di denaro.

Credit scoring più accurato e inclusivo

L’IA sta rivoluzionando la valutazione del credito. Le banche utilizzano l’AI per valutare il rischio di credito in modo più accurato e rapido rispetto ai tradizionali modelli di scoring. Attraverso l’analisi di dati storici e comportamentali dei clienti, i modelli di machine learning possono prevedere la probabilità che un cliente non riesca a ripagare il proprio debito.

L’utilizzo dell’intelligenza artificiale da parte delle banche permette di elaborare più efficacemente le informazioni di tipo quantitativo e può ridurre l’asimmetria informativa tra gli intermediari e i loro clienti, secondo uno studio recente di Banca d’Italia.

Personalizzazione dei servizi

L’AI consente alle banche di offrire un’esperienza personalizzata ai clienti, analizzando i dati delle loro transazioni, preferenze e comportamenti. Una banca può suggerire un prodotto finanziario specifico a un cliente in base alle sue abitudini di spesa o proporre un piano di investimento mirato.

Le banche utilizzano sistemi di Intelligenza Artificiale per analizzare le abitudini di spesa dei clienti e offrire consigli personalizzati su investimenti, risparmi e linee di credito.

Efficienza operativa senza precedenti

L’automazione di attività di routine e dispendiose in termini di tempo, come l’elaborazione dei documenti, l’inserimento dei dati e i controlli di conformità riduce il carico di lavoro manuale, minimizza gli errori e abbassa i costi operativi.

Un esempio pratico: alcune banche hanno implementato sistemi basati su IA per analizzare automaticamente documenti finanziari, accelerando le pratiche di prestito e aumentando la capacità di risposta a nuove richieste.

I rischi nascosti: quando l’algoritmo discrimina

Il problema dei bias algoritmici

Il bias algoritmico si verifica quando un modello produce sistematicamente risultati distorti a danno di determinati gruppi. In ambito creditizio, ciò può significare il rifiuto ingiustificato di richieste da parte di soggetti appartenenti a minoranze, o l’attribuzione di condizioni peggiorative.

Un caso emblematico è quello di Amazon, che ha dovuto scartare il suo sistema di reclutamento basato sull’IA perché discriminava sistematicamente le candidate donne. L’algoritmo aveva “imparato” dai dati storici che gli uomini erano più spesso assunti nei ruoli tecnici.

Nel settore bancario, questo si traduce in discriminazioni invisibili ma reali. Tutte le grandi istituzioni finanziarie dispongono di enormi dataset sui profili finanziari dei clienti che, integrati con operazioni di machine learning, possono produrre bias.

Privacy e controllo dei dati

L’IA è basata sulla raccolta massiva di informazioni personali e le banche devono garantire la protezione dei dati dei clienti, rispettando normative come il GDPR e prevenendo possibili violazioni e usi inappropriati.

Un algoritmo evoluto o un assistente virtuale IA sarebbe ben in grado di decidere se un cliente è idoneo ad ottenere un prestito, oppure a ricevere una determinata offerta commerciale. Tuttavia, questo tipo di automazione entra in conflitto con l’art. 22 del GDPR, che vieta esplicitamente alle aziende di prendere decisioni automatizzate che producono effetti legali significativi.

Trasparenza e “scatole nere”

Uno dei problemi più pressanti è la mancanza di trasparenza. La trasparenza è particolarmente importante nei settori in cui l’IA prende decisioni che hanno un impatto significativo sulla vita delle persone, come la finanza. Se un sistema di IA rifiuta un prestito bancario, è fondamentale che gli individui colpiti abbiano il diritto di capire il processo decisionale.

La necessità dell’XAI (Explainable Artificial Intelligence) emerge dal fatto che molti modelli avanzati di AI sono spesso considerati “scatole nere”. Questo significa che, sebbene siano in grado di produrre risultati altamente accurati, il processo attraverso il quale arrivano a tali conclusioni rimane opaco.

Il quadro normativo: l’AI Act europeo

Per affrontare questi rischi, l’Unione Europea ha approvato l’AI Act, il primo quadro giuridico completo in assoluto sull’IA a livello mondiale. Dal 2 febbraio 2025 saranno in vigore le disposizioni del Regolamento europeo sull’intelligenza artificiale relative ai sistemi che comportano rischi inaccettabili.

La crescente diffusione dell’AI rappresenta sia un’opportunità che una sfida. Da un lato, l’AI Act introduce un quadro normativo chiaro, che mira a bilanciare l’innovazione tecnologica con la protezione dei consumatori.

Per le banche, questo significa:

- Sistemi ad alto rischio: I sistemi di AI ad alto rischio devono avere un sistema di gestione dei rischi che, in modo iterativo, identifichi, valuti e gestisca i possibili rischi

- Trasparenza obbligatoria: Le aziende devono essere in grado di spiegare come e perché vengono prese determinate decisioni

- Monitoraggio continuo: È necessario garantire che i sistemi di IA siano trasparenti, con la possibilità di tracciare le decisioni algoritmiche

L’impatto sul lavoro bancario

Secondo un report che ha preso in esame colossi bancari come Citigroup, JPMorgan Chase e Goldman Sachs Group, i Chief Information and Technology Officer intervistati hanno dichiarato che in media prevedono un taglio netto del 3% della loro forza lavoro.

Tuttavia, la realtà è più complessa. Teresa Heitsenrether, che supervisiona gli sforzi di JPMorgan nel campo dell’AI, ha dichiarato che l’adozione dell’AI generativa da parte della banca ha finora aumentato i posti di lavoro.

La trasformazione sembra orientarsi verso una modalità ibrida di analisti umani e AI piuttosto che una semplice sostituzione.

Esempi concreti: le banche intelligenti in azione

JPMorgan Chase e il machine learning

COIN, il chatbot lanciato nel 2016 da JPMorgan Chase è la dimostrazione che anche le operazioni di back office possono subire una rivoluzione. Il sistema analizza contratti legali in pochi secondi, un lavoro che richiederebbe 360.000 ore di lavoro umano.

DBS Singapore e l’assistenza totale

La DBS Singapore ha creato un chatbot che viene considerato un assistente bancario virtuale a completa disposizione del cliente. Le interazioni avvengono tramite voce o testo e l’assistente può anticipare e rispondere a più di 10.000 domande comuni.

Santander e il riconoscimento vocale

Santander UK ha lanciato una tecnologia basata sul riconoscimento vocale all’interno della loro app SmartBank in modo tale da consentire ai propri clienti di usare solo la voce per gestire i loro risparmi.

Verso un futuro equilibrato: banche umane e intelligenti

La sfida non è decidere se abbracciare o rifiutare l’IA, ma come implementarla responsabilmente. La maggior parte dei modelli che usano l’intelligenza artificiale reagisce in modo simile agli incentivi forniti dagli utenti: è più probabile che si comportino in modo scorretto quando viene detto loro che azioni non etiche porteranno sostanziali guadagni monetari, secondo uno studio di Banca d’Italia sull’etica dell’IA nel settore finanziario.

Le best practice per un’IA bancaria responsabile

- Diversità nei team di sviluppo: È quanto mai fondamentale coinvolgere e collaborare con varie parti interessate e coinvolgerli nella progettazione, nello sviluppo, nell’implementazione e nella valutazione del sistema di AI

- Audit continui: È necessario identificare e comprendere le fonti di bias che possono influenzare un progetto AI e valutare l’impatto e il rischio di parzialità

- Trasparenza algoritmica: Il principio di trasparenza, cardine del GDPR e del nuovo IA Act, garantisce IA affidabili ed etiche. Essenziale per il settore finanziario, permette di processare dati con precisione, migliorando servizi e sicurezza

- Supervisione umana: L’intervento umano risulta cruciale per verificare che i sistemi di IA operino nel rispetto di principi di equità, trasparenza e responsabilità

Nuove opportunità: i robo-advisor e la democratizzazione degli investimenti

I robo-advisor offrono consulenza finanziaria personalizzata a costi ridotti. Questi strumenti di consulenza finanziaria basati su IA analizzano il profilo di rischio e gli obiettivi finanziari dell’utente per suggerire strategie di investimento su misura. Secondo uno studio di Business Insider Intelligence, entro il 2025 i robo-advisor gestiranno oltre 4.600 miliardi di dollari in asset a livello globale.

Conclusione: Un nuovo contratto di fiducia

L’intelligenza artificiale ha il potenziale per rendere il sistema bancario più efficiente, inclusivo e sicuro. Con l’adozione di pratiche etiche, trasparenti e sicure, l’IA può diventare un potente alleato nella trasformazione digitale, migliorando i servizi offerti e rafforzando la fiducia dei clienti.

Ma questa trasformazione richiede vigilanza. Se correttamente governato, il digital lending rappresenta una grande opportunità per la sostenibilità del sistema finanziario. Ma, soprattutto, può contribuire a colmare il credit gap che ancora affligge milioni di persone escluse dal circuito bancario formale.

Il futuro delle banche intelligenti non sarà determinato dalla tecnologia stessa, ma dalla nostra capacità di costruire un nuovo contratto di fiducia tra uomo e macchina. Un contratto dove l’efficienza dell’algoritmo si combina con l’empatia umana, dove l’innovazione serve l’inclusione e dove la trasparenza diventa il fondamento di ogni decisione automatizzata.

La rivoluzione bancaria è iniziata. Dipende da noi assicurarci che sia una rivoluzione per tutti.

Approfondimenti correlati:

- Cos’è l’Intelligenza Artificiale (e cosa non è davvero)

- Bias Algoritmici: IA e la Discriminazione Invisibile

- IA e Diritti Umani: L’Equilibrio tra Tecnologie e Libertà Personali

- Etica dell’Intelligenza Artificiale: Perché ci riguarda tutti